Pourquoi l’investissement forestier ?

La forêt est un moyen de valoriser son patrimoine tout en préservant l’environnement

Le placement forestier s’inscrit dans l’enjeu d’un développement durable et constitue un moyen efficace de protéger l’environnement. La détention de forêts, dans un objectif de placement, implique ainsi la mise en place de bonnes pratiques sylvicoles assurant tout à la fois :

- la gestion durable des forêts, en intégrant la nécessaire adaptation aux changements climatiques;

- la prévention des risques de dégradation de la nature (incendies, maladies, tempêtes ...);

- le maintien de la biodiversité;

- la production d’une matière première renouvelable.

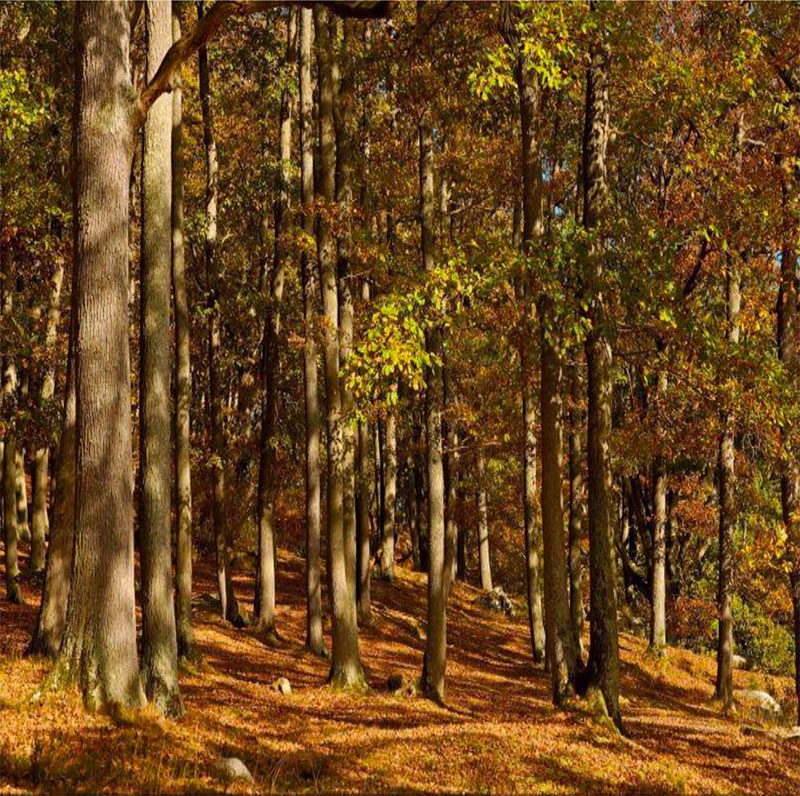

La forêt est un lieu d’agrément et de passion

La chasse représente un loisir important dans le monde forestier. Elle est aussi un facteur essentiel dans le développement des forêts et leur conservation. La chasse vient dans le prolongement de la gestion d’une forêt par la régulation des populations de gibier, qui sont source de dégâts sur les régénérations des plantes forestières mais aussi sur les terres agricoles environnantes.

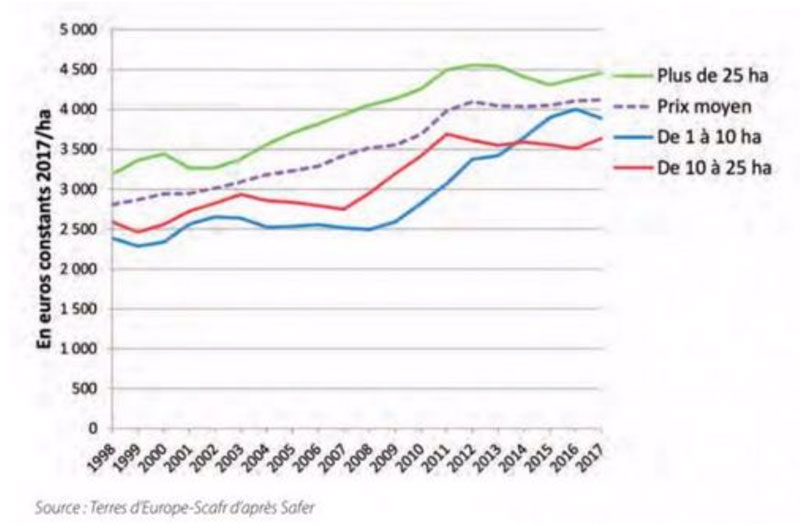

La forêt est un marché dynamique et en plein essor

La forêt française est à 75% de sa surface dans le secteur privé. Cela représente donc un potentiel d’investissement à large amplitude. Le prix des forêts a une progression régulière depuis les années 2000, avec un prix moyen à l’hectare de 4 110 €. Cette stabilité cache des disparités régionales, les transactions de forêt s’échelonnent de 1000 à 11 000 € selon les régions et la qualité des biens mis sur le marché. Bien entendu, il existe des forêts qui valent beaucoup plus cher que cela.

La valeur d’une forêt tient compte de multiples paramètres tels que la région d'implantation, la valeur du fond, la qualité de la station, les essences d’arbres et leur volume, l’état sanitaire du peuplement et de son adaptabilité à la station, de la qualité des pistes d’accès, des aires de débardage, place de dépôt...de la valeur cynégétique, de la présence de scieries à proximité... La présence d’un immeuble bâti (maisons, château, dépendances) influe considérablement sur la valeur d’une forêt.

Ce sont les forêts de plus de 50 ha de la moitié Nord de la France qui affichent les prix les plus élevés. Depuis les années 2000, le prix des forêts gagne en moyenne chaque année 4 % en valeur courante, soit 2,2 % en valeur réelle. Le nombre de transactions est en hausse de 1,8 %, notamment grâce à la progression régulière des ventes des petites et moyennes propriétés. Ce n’est pas le cas des propriétés de + de 100 ha. En effet, les propriétaires accordent une plus grande importance à la valeur refuge de leurs forêts, ils préfèrent conserver leurs biens dans l’attente d’un contexte plus favorable. La gestion des grands domaines est plus facile de par l’importance des volumes de bois présent et par la rentabilité régulière.

Ces dernières années, on observe une évolution progressive de l’acquisition des surfaces agricoles et/ou forestières par les personnes morales (investisseurs privés ou secteur public), avec 38% du total des surfaces acquises. Les personnes morales deviennent, pour l’année 2018, les premiers acquéreurs du marché des forêts et dépassent pour la première fois les particuliers non agricoles.

Le marché du bois est quant à lui, plus fluctuant selon la demande, les besoins de l’industrie et les impondérables de la nature.

Investir dans une forêt : Un investissement sûr et rentable

Investir dans une forêt, c’est d’abord acquérir un patrimoine foncier mais c’est aussi diversifier ses actifs, garantir la croissance de son patrimoine et le transmettre favorablement à ses descendants. C’est une valeur refuge, elle représente un investissement stable dans le temps, qui ne subit pas les aléas des marchés financiers. Ce sont essentiellement des particuliers français qui investissent, mais aussi beaucoup d’étrangers.

Cependant, la rentabilité forestière est une notion très difficile à apprécier car les forêts sont, pratiquement toutes, des cas particuliers dont les données de base peuvent différer considérablement, et par conséquent, générer une rentabilité bien différente.

- la rentabilité régulière ou plus exactement le revenu régulier (ou moyen) obtenu par l'exploitation de la forêt. En effet, l’accroissement du volume des arbres est de l’ordre de 1 à 4 % par an en fonction des sols, du climat et des anciennes gestions. Une forêt peut voir son volume croître à l’hectare de 22 à 63 m3 en 10 ans. Ces chiffres montrent une variation sensible en fonction de la qualité du sol, de l’âge des arbres, de la qualité et des types de peuplement de la forêt, ainsi que du mode de gestion adopté;

- la rentabilité de l'investissement sous l'angle de la valorisation du capital investi, de la plus-value réalisée au cours de la détention du bien.

Cette rentabilité est cependant théorique puisqu'on ne récolte pas pareillement à chaque année et à chaque endroit. Au moment des coupes, différentes options se présentent, soit de prélever plus ou moins la croissance volumique annuelle par hectare (en d'autres termes appauvrir ou enrichir la forêt), soit d'être plus ou moins sélectif en fonction des lois du marché.

Les résultats financiers qui apparaîtront devront être encore sérieusement corrigés en fonction des facteurs particulièrement positifs mentionnés plus haut (fiscalité et plus-value notamment) si on veut être en mesure de procéder à des comparaisons sur une certaine durée entre l'investissement forestier et d'autres types d'investissements.

La rentabilité, qu'elle soit régulière ou à terme, dépendra très largement de la qualité de l'investissement forestier qui aura été réalisé.

C'est là précisément un domaine dans lequel le gestionnaire pourra jouer un rôle capital et déterminant pour le futur propriétaire qui le consultera.

De manière générale, l'investissement forestier doit être envisagé sur du long, voire du très long terme pour se mettre en situation de bénéficier pleinement de toutes les composantes particulières à ce type d'investissement et pour permettre également au propriétaire de mesurer l'impact des options de gestion qu'il aura prises.

En général sur une longue période, la forêt maintient son pouvoir d'achat et dégage un revenu d'environ 1 à 4 % nets d'impôts au-dessus de l'inflation. D'autre part, si l'investissement a été judicieusement réalisé et si le propriétaire sait s'entourer d'un bon Conseil Forestier, la gestion d'un tel bien ne présente aucune difficulté particulière :

- pas d'obligation légale de tenir une comptabilité;

- pas de souci constant de faire des arbitrages au jour le jour;

- rythme de croissance des arbres qui permet de mûrir ses décisions sans pour autant mettre en péril l'avenir d'un massif lorsqu'une décision n'est pas prise immédiatement.

De plus, si le propriétaire n’est pas chasseur, la location du droit de chasse est d’un rapport annuel non négligeable.

Selon les forêts (nature, localisation, topographie, ...), le droit de chasse se loue sur une base moyenne de 22,50 €/ha-an à 38 €/ha-an avec un minimum vers 7,50 €/ha-an et un maximum pouvant dépasser 100 €/ha-an.

Les forêts sous forme de parc clos peuvent se louer plus cher mais la pression du gibier peut influer négativement sur la gestion de la forêt proprement dite.

D’autres revenus peuvent aussi provenir de la forêt tels que location de droit de pêche (lorsqu’il existe un étang), de recettes provenant de la cueillette de champignons, ou de location de parc éolien.

Dans un environnement économique et sociétal de plus en plus demandeur, les valeurs de la forêt ne cessent d’augmenter. Le bien forestier ne connaît pas la crise : les arbres poussent toujours quels que soient les aléas et les politiques économiques.

En outre, de par ses fonctions économiques, sociales et environnementales, la forêt est très règlementée : Code Rural, Code Forestier, Code de l’Environnement, Code Général des Impôts ...

Investir dans une forêt : une prise de risques limitée

Les risques de moins-value par rapport au prix d’achat d’une forêt sont très faibles. La valeur à l’hectare devrait croître dans les prochaines décennies, si l’on prend en considération la conjoncture actuelle.

Si le prix du bois chute, le forestier peut attendre la reprise des cours à la hausse pour vendre ses bois. En effet, les plans de gestion des forêts ont un programme de coupes pouvant donner une liberté d’actions de plus ou moins 4 ans. Si une coupe n’est pas effectuée, la forêt capitalise.

Les autres risques sont essentiellement naturels et climatiques ; risques pour lesquels, il existe dorénavant des assurances (tempêtes, incendies, accidents).

Investir dans une forêt : un contexte favorable

Dans le contexte économique, environnemental, de développement durable, l’état français a une politique très favorable au développement et à la valorisation de la forêt. De plus en plus de pays se tournent aujourd’hui vers les énergies renouvelables respectueuses de l’environnement.

Tous les acteurs économiques s’accordent à dire que la demande en bois sera plus forte dans les prochaines décennies notamment en bois énergie, papiers, cartons et bois de construction. Le marché de la forêt et du bois est donc bien réel.

La fiscalité forestière

Depuis une cinquantaine d’années, la fiscalité forestière française a été orientée pour aider et promouvoir la production de bois, avec depuis peu en arrière-plan l’idée d’encourager le développement durable.

La forêt est accessible par trois types d’investissements forestiers :

- l’investissement direct : vous pouvez par vous-même acheter des bois et forêts de manière ponctuelle pour répondre à un besoin personnel : investir, chasser, profiter librement du site ou l’aménager et le transmettre à vos proches. Vous gérez vous-même la forêt ou bien vous en déléguez la gestion (coupe, développement...);

- l’investissement via un Groupement Forestier (GF)(voir plus loin le Groupement Forestier en détail);

- l’investissement via une Société d’Epargne Forestière (SEF) : c’est une société de placement collectif, ouverte à tous les épargnants, qui a pour objet principal l’acquisition et la gestion d’un patrimoine forestier. L’actif d’une SEF est composé à 60 % au minimum de forêts ou de parts de groupement forestier et à 40 % au plus d’actifs financiers, obligataires ou monétaires. Le pourcentage de 60 % peut être ramené à 51 % lorsque les Sociétés d’Epargne Forestière (SEF) consacrent, dans des conditions définies par décret en Conseil d’Etat, une fraction de leur actif à la bonification ou à la garantie de prêts accordés par des établissements de crédit agréés par l’autorité administrative pour financer des opérations d’investissement, de valorisation ou d’exploitation des bois et forêts.

Ces investissements bénéficient d’avantages fiscaux :

- l'impôt sur le revenu (ramené forfaitairement au revenu cadastral + réduction avec les programmes DEFIS;

- exonération de la taxe foncière sur les terrains boisés;

- la Contribution Volontaire Obligatoire (CVO);

- l'Impôt sur la Fortune Immobilière (IFI);

- l'impôt sur la plus-value & prélèvements sociaux;

- la Taxe sur la Valeur Ajoutée (TVA);

- les droits de mutation des forêts et des parcelles boisées (à titre gratuit) ; compte d’Investissement Forestier et d’Assurance (CIFA);

- les aides forestières.

Sont considérés comme bénéfices de l’exploitation agricole pour l’application de l’impôt sur le revenu, les revenus que l’exploitation de biens ruraux procure aux propriétaires exploitant eux-mêmes.

Ces bénéfices comprennent notamment ceux qui proviennent de l’exploitation forestière.

Article 76 du CGI Régime spécial applicable aux exploitations forestières :

- les revenus liés aux coupes sont exonérés d’impôts (Régime du forfait forestier), compte tenu de la longueur de la production forestière. En contrepartie de l’absence d’imposition lors des coupes de bois, les contribuables doivent déclarer chaque année le revenu cadastral, même en l’absence de vente de coupe de bois;

- les revenus de location du droit de chasse sont imposables dans la catégorie des revenus fonciers;

- les produits de la vente transformés, dès lors que la transformation présente un caractère industriel, sont imposables dans la catégorie des bénéfices industriels et commerciaux;

- les revenus tirés des ventes de produits accessoires (fruits, écorce, résine, sapins de Noël), produits de vente de bois transformés sont imposables dans la catégorie des bénéfices agricoles.

Suite à la loi d’orientation sur la forêt du 9 juillet 2001, la loi des finances pour 2014 intègre un dispositif de réduction d’impôts sur le revenu ou de crédit d’impôt dit « DEFI » (dispositif d’encouragement fiscal à l’investissement forestier) pour motiver les propriétaires à investir dans leurs forêts.

❖ DEFI acquisition (réduction d’impôt) :

➢ Cette disposition permet la réduction d’impôt sur l’acquisition de terrain en nature de bois et forêt ou de terrains nus à boiser de 4 ha au plus pour porter l’unité de gestion à + de 4 ha. Il faut avoir un document de gestion sur 15 ans (3 ans pour l’établir s’il n’y en a pas) et conserver la propriété pendant la même durée. Les terrains nus devront aussi être reboiser dans les 3 ans. La dépense d’acquisition pourra alors bénéficier d’une réduction d’impôt de l’ordre de 18 % dans la limite de 5 700 € pour une personne célibataire, veuve ou divorcée (réduction max. 1 026 €) et de 11 400 € pour un couple marié ou les partenaires liés par un pacte civil de solidarité, soumis à une imposition commune (réduction max. 2 052 €)

➢ L’acquisition ou la souscription peut se faire en numéraire de parts d’intérêt dans des Groupements Forestiers (GF). Ici, il n’y a pas de limite de surface, mais il faut détenir ses parts pendant 8 ans et avoir un document de gestion durant 15 ans.

La dépense d’acquisition pourra alors bénéficier d’une réduction d’impôt de l’ordre de 18 % dans la limite de 5 700 € pour une personne célibataire, veuve ou divorcée (réduction max. 1 026 €) et de 11 400 € pour un couple marié ou les partenaires liés par un pacte civil de solidarité, soumis à une imposition commune (réduction max. 2 052 €)

➢ La souscription peut se faire en numéraire au capital initial ou à l’augmentation de capital des Sociétés d’Epargne Forestière (SEF). Ici, il n’y a pas de limite de surface, mais il faut détenir ses parts pendant 8 ans et avoir un document de gestion durant 15 ans. La dépense d’acquisition pourra alors bénéficier d’une réduction d’impôt de l’ordre de 18 %, sur 60 % du prix d’acquisition, dans la limite de 5 700 € pour une personne célibataire, veuve ou divorcée (réduction max. 1 026 €) et de 11 400 € pour un couple marié ou les partenaires liés par un pacte civil de solidarité, soumis à une imposition commune (réduction max. 2 052 €).

❖ DEFI assurance (réduction d’impôt) :

Pour toutes assurances (hors responsabilité civile), le souscripteur pourra alors bénéficier d’une réduction d’impôt de l’ordre de 76 % dans la limite de 6 €/ha assuré de 2016 à 2020 ainsi que dans la limite de 6 250 € pour une personne célibataire, veuve ou divorcée et de 12 500 € pour un couple marié ou les partenaires liés par un pacte civil de solidarité, soumis à une imposition commune.

❖ DEFI travaux (crédit d’impôt) :

➢ Cette disposition permet d’obtenir des crédits d’impôts sur les dépenses de travaux forestiers sur les propriétés constituant une unité de gestion d’au moins 10 ha d’un seul tenant ou sans seuil plancher pour ceux regroupés au sein d’une Organisation de Producteurs (OP) ou d’un Groupement d’Intérêt Economique et Environnemental Forestier (GIEEF).

Il faut avoir un document de gestion en cours de validité lors de la dépense et conserver la propriété pendant 8 ans.

La dépense pourra alors bénéficier d’une réduction d’impôt de l’ordre de 18 % ou 25 % pour les membres de GIEEF et d’OP : dans la limite de 6 250 € pour une personne célibataire, veuve ou divorcée (réduction max. 1 562,50 €) et de 12 500 € pour un couple marié ou les partenaires liés par un pacte civil de solidarité, soumis à une imposition commune (réduction max. 3 125 €). Si le plafond est dépassé à la fin de l’année, il est possible d’étaler sur 4 ans ou 8 ans en cas de travaux pour sinistres. Le crédit d’impôt n’est pas applicable aux dépenses utilisant les sommes prélevées sur compte d’investissement forestier

➢ Cette disposition permet d’obtenir des crédits d’impôts sur les dépenses de travaux forestiers payées par un groupement forestier (GF) ou une Société d’Epargne Forestière (SEF) sur les propriétés constituant une unité de gestion d’au moins 10 ha d’un seul tenant ou sans seuil plancher pour ceux regroupés au sein d’une Organisation de Producteurs (OP) ou d’un Groupement d’Intérêt Economique et Environnemental Forestier (GIEEF).

Il faut avoir un document de gestion en cours de validité lors de la dépense et conserver la propriété pendant 8 ans.

La dépense pourra alors bénéficier d’une réduction d’impôt de l’ordre de 18 % ou 25 % pour les membres de GIEEF et d’OP : dans la limite de 6 250 € pour une personne célibataire, veuve ou divorcée (réduction max. 1 562,50 €) et de 12 500 € pour un couple marié ou les partenaires liés par un pacte civil de solidarité, soumis à une imposition commune (réduction max. 3 125 €). Si le plafond est dépassé à la fin de l’année, il est possible d’étaler sur 4 ans ou 8 ans en cas de travaux pour sinistres. Le crédit d’impôt n’est pas applicable aux dépenses utilisant les sommes prélevées sur compte d’investissement forestier.

❖ DEFI contrat (crédit d’impôt) :

Pour toutes rémunérations versées pour la réalisation d’un contrat conclu pour la gestion de bois et forêt, le propriétaire peut bénéficier d’un crédit d’impôt (dépenses de rémunération des groupements forestiers ou des sociétés d'épargne forestière et dépenses d’experts forestiers). Cette disposition concerne les propriétés de moins de 25 ha ayant un document de gestion.

La dépense pourra alors bénéficier d’un crédit d’impôt de l’ordre de 18 % ou 25 % pour les membres de GIEEF et d’OP : dans la limite de 2 000 € pour une personne célibataire, veuve ou divorcée (réduction max. 500 €) et de 4 000 € pour un couple marié ou les partenaires liés par un pacte civil de solidarité, soumis à une imposition commune (réduction max. 1 000 €).

Le cumul des 3 DEFI est possible mais plafonné à 18 000 € + 4 % du revenu imposable.

EXONERATION DE LA TAXE FONCIERE

Rappel de l’impôt sur le revenu :

Article. 1379 du CGI Tout propriétaire d’un bien foncier détenu au 1er janvier de l’année d’imposition est passible de la taxe foncière pour l’année entière. Cette taxe est établie par chaque commune selon la situation des biens imposables. Elle est basée sur le revenu cadastral forestier qui représente le revenu moyen annuel de l’ensemble du cycle de production (de 25 ans pour les peupliers à 150 ans pour les chênes). Article. 1395 du CGI

Les terrains ensemencés, plantés ou replantés en bois ouvrent droit, temporairement, à une exonération totale de la taxe sur les propriétés non bâties. L’exonération est de :

- 10 ans pour les peupliers;

- 30 ans pour les résineux;

- 50 ans pour les feuillus.

Les régénérations naturelles ouvrent droit, temporairement, à une exonération totale de la taxe sur les propriétés non bâties. L’exonération est de :

- 30 ans pour les résineux;

- 50 ans pour les feuillus.

Les futaies irrégulières en équilibre de régénération ouvrent droit à 25% d’exonération du montant de la taxe sur le foncier non bâti, pour une période de 15 ans, renouvelable.

LA CONTRIBUTION VOLONTAIRE OBLIGATOIRE (CVO)

La Contribution Volontaire Obligatoire (CVO) est une cotisation demandée aux professionnels pour financer des actions d’intérêt collectif. Les propriétaires forestiers payent cette contribution lors de la vente de leurs bois.

Cette cotisation est volontaire, en ce sens qu’elle a été proposée par les organisations professionnelles de la filière bois dans le cadre d’un accord interprofessionnel.

Elle est obligatoire parce qu’elle donne lieu à un arrêté d’extension pris par le ministre de l’agriculture qui rend le paiement de cette cotisation obligatoire pour toutes les entreprises de la filière et pour tous les propriétaires forestiers qui vendent à un exploitant forestier, à une coopérative ou à tout autre acheteur de bois, dès lors qu’il existe une facturation.

L’interprofession France Bois Forêt collecte cette cotisation et en répartit le produit. Elle regroupe :

- les producteurs forestiers, propriétaires et gestionnaires publics et privés;

- les pépiniéristes, grainetiers et reboiseurs;

- ainsi que tous les professionnels de la première transformation du bois (exploitation, scieries, rabotage, tranchage, parquet massif, énergie, panneaux et papier, emballage).

La cotisation du propriétaire forestier s’élève à 0,5% du montant de la vente de bois sur pied, 0,33% pour le bois vendu bord de route et 0,25 % pour le bois rendu usine.

Cette contribution doit être versée par le propriétaire ou par l’acheteur auprès de France Bois Forêt annuellement avant fin avril (calcul sur la base du prix hors taxe).

L'IMPÔT SUR LA FORTUNE IMMOBILIERE (IFI)

Depuis janvier 2018, l'Impôt de Solidarité sur la Fortune (ISF) est supprimé et est remplacé par un Impôt sur la Fortune Immobilière (IFI). Les conditions sont les mêmes. Tout particulier est soumis à l'IFI si la valeur nette de son patrimoine immobilier excède 1,3 million €.

Un avantage fiscal est accordé pour tenir compte de la grande durée de la production forestière ; ce régime particulier, appelé couramment "amendement Monichon", permet d’être exonéré de l’Impôt sur la Fortune Immobilière (IFI) à concurrence des trois-quarts de la valeur de ses forêts, sous la double condition de conserver sa propriété pendant 30 ans et de souscrire un engagement de gestion durable (Plan Simple de Gestion, Règlement Type de Gestion, Code de Bonnes Pratiques Sylvicoles). Les trésoreries ne sont pas prises en compte pour cette exonération ; elles sont donc imposables totalement.

L'IMPÔT SUR LA PLUS-VALUE & PRELEVEMENTS SOCIAUX

Dans le cadre d’une transaction, les biens immobiliers vendus sont soumis à un impôt sur les plus-values dont le taux d'imposition est fixé à 19%. A partir de la 6 ème année, un abattement pour durée de détention s’applique (voir tableau ci-dessous).

Exonération totale au bout de 22 ans sur les plus-values.

Il faut rajouter à cette imposition de plus-value, une imposition des prélèvements sociaux dont le taux est fixé à 17,2%. A partir de la 6ème année, un abattement de 1,65 % intervient tous les ans jusqu’à la 21ème année, puis 1,60 % en 22ème année et ensuite un abattement de 9 % (voir tableau ci-dessous).

Exonération totale au bout de 30 ans sur les prélèvements sociaux.

| Durée de détention | Abattement sur les plus-values | Abattement sur les prélèvements sociaux |

|---|---|---|

| < 6 ans 6 ans 7 ans 8 ans 9 ans 10 ans 11 ans 12 ans 13 ans 14 ans 15 ans 16 ans 17 ans 18 ans 19 ans 20 ans 21 ans 22 ans 23 ans 24 ans 25 ans 26 ans 27 ans 28 ans 29 ans 30 ans |

0% 6% 12% 18% 24% 30% 36% 42% 48% 54% 60% 66% 72% 78% 84% 90% 96% 100% |

0% 1,65% 3,3% 4,95% 6,6% 8,25% 9,9% 11,55% 13,2% 14,85% 16,50% 18,15% 19,80% 21,45% 23,10% 34,75% 26,40% 28% 37% 46% 55% 64% 73% 82% 91% 100% |

Décote spécifique aux forêts : Sur les plus-values, qui relèvent des articles 8 à 8 ter du CGI, l’impôt afférent à la plus-value est diminué d’un abattement de 10 € par année de détention et par hectare des peuplements forestiers détenus. Cet abattement n’est pas applicable au montant des prélèvements sociaux dus par le cédant.

Les cessions de forêt dont le prix est inférieur ou égal à 15 000 euros sont exonérées d'impôt sur les plus-values.

Exemple :

Une propriété de 30 ha est achetée pour 150 000 € en 2003. Puis celle-ci est revendue pour la somme de 250 000 € en 2018. Durant ces 15 ans de possession, le propriétaire a effectué une dépense de voirie de l’ordre de 22 000 €. Dans l’exemple, il est choisi d’appliquer une valorisation forfaitaire de 7.5% de frais d’acquisition plutôt que ceux réellement réglés lors de l’achat initial.

1ère étape, calculez la Plus-value brute : Prix de vente – prix d’achat 250 000 € - (150 000 * 1,075) - 22 000 = 66 750€

2ème étape, calculez la Plus-value nette : plus-value brute - abattements

abattements = 15 années complètes de détention – les 5 premières années (0% d’abattement) Et 6 % d’abattement par an sur 10 ans soit 60 % = 66 750 x 0,60 = 40 050 €.

Plus-value nette = 66 750€ – 40 050€ = 26 700€.

3ème étape, calculez l’impôt sur la plus-value nette : Taux d’imposition des plus-values (19%) :

26 700 € x 0,19 = 5 073 €

Prenez bien en compte, l'abattement spécifique aux forêts :

L'abattement global sera de 10 (€) x 30 (ha) x 15 (ans) = 4 500 €.

impôt à payer : 5 073 € – 4 500 € = 573 €

4ème étape, prélèvements sociaux : abattements = 15 années complètes de détention – les 5 premières années (0% d’abattement) et 1,65 % d’abattement par an sur 15 ans soit 16,50 % = 66 750 € x 0,165 = 11 013 €

66 750 € - 11 013 € = 55 737 €

5ème étape, calculez les prélèvements sociaux : 17,2 % de la plus-value brute, soit :

55 737 € x 0,172 = 9 586 €

5ème et dernière étape, calculez le TOTAL à régler = plus-value + prélèvements sociaux soit :

Impôt total au titre de la plus-value = 573 € + 9 586 € = 10 159 €

Attention !!! Il existe aussi une plus-value professionnelle pour les cas de gestion directe par le propriétaire, faite à titre professionnel.

LA TAXE SUR LA VALEUR AJOUTEE (TVA)

Il existe plusieurs régimes de TVA

Le propriétaire est amené à opter ou non pour l’assujettissement au régime de TVA. C’est un choix basé sur le revenu annuel ou sur une prévision de gestion sylvicole (nombreux travaux). Si la moyenne des recettes annuelles sur deux années consécutives est :

- supérieure à 46 000 € : l’assujettissement devient obligatoire;

- inférieure à 46 000 € : soit remboursement forfaitaire soit assujettissement volontaire.

Le taux du remboursement forfaitaire pour les sylviculteurs non assujettis à la TVA est fixé à 4,43 % pour les ventes.

Trois exemples :- ➢ Le total des recettes encaissées (bois et produits agricoles) est inférieur à 92 000€ sur deux années consécutives : l’assujettissement à la TVA n’est pas obligatoire. Le sylviculteur peut bénéficier du remboursement forfaitaire de la TVA au taux de 4,43% sur la valeur des produits vendus (régime du remboursement forfaitaire, numéro de SIRET obligatoire).

En début d’année, il doit demander à ses acheteurs de lui délivrer une attestation récapitulative des règlements de bois, de l’année précédente, qu’il doit envoyer avec l’imprimé de déclaration annuelle de l’Administration (Cerfa n°3520), au Centre des Impôts (Fiscalité des entreprises) dont il dépend. - ➢ Le total des recettes encaissées dépasse 92 000€ sur deux années consécutives : le sylviculteur est assujetti obligatoirement à la TVA.

- ➢ Si les travaux sont nombreux et les recettes faibles, le sylviculteur peut s’assujettir à titre volontaire à la TVA en optant pour le régime simplifié agricole. Option prise pour une durée de 3 ans renouvelable (Numéro de SIRET obligatoire).

Remarque : Les groupements forestiers bénéficient du même régime que les personnes physiques.

L’assujettissement obligatoire est applicable par période glissante de 3 ans. L’assujettissement volontaire est applicable par période de 3 ans et éventuellement renouvelable par période de 5 ans. Pour une exploitation (terres et forêts), l’assujettissement est global.

La déclaration doit être faite tous les ans avant le 5 mai sur le formulaire cerfa n°3520.

Les taux de TVA ont changé au 1er janvier 2016, suite au vote de la loi de finances rectificative pour 2015 (modification de l’art 278 bis du CGI). Deux taux de TVA sont applicables en forêts pour les propriétaires et sociétés assujettis à la TVA :

- taux réduit à 10 % : pour les bois destinés au chauffage (« bois bûche » et « bois énergie »), quelles que soient leurs dimensions et formes : rondins, bûches, plaquettes, copeaux... et prestations à façon associées (principalement broyage) et pour les semences forestières et plants forestiers;

- taux normal à 20 % : pour les bois non destinés au chauffage, quelles que soient leurs dimensions et utilisations : rondins, grumes, écorces etc., pour la construction, l’emballage, le papier, les panneaux... pour les travaux de sylviculture et travaux d’exploitation forestière, réalisés pour le compte d’un « non exploitant agricole », pour les fournitures qui étaient déjà à ce taux avant le 1er janvier 2016, comme les protections contre le gibier ou les produits phytosanitaires et pour des travaux forestiers réalisés pour le compte d'un non “exploitant agricole” (ex : coopérative, association syndicale, propriétaire forestier non identifié comme tel...).

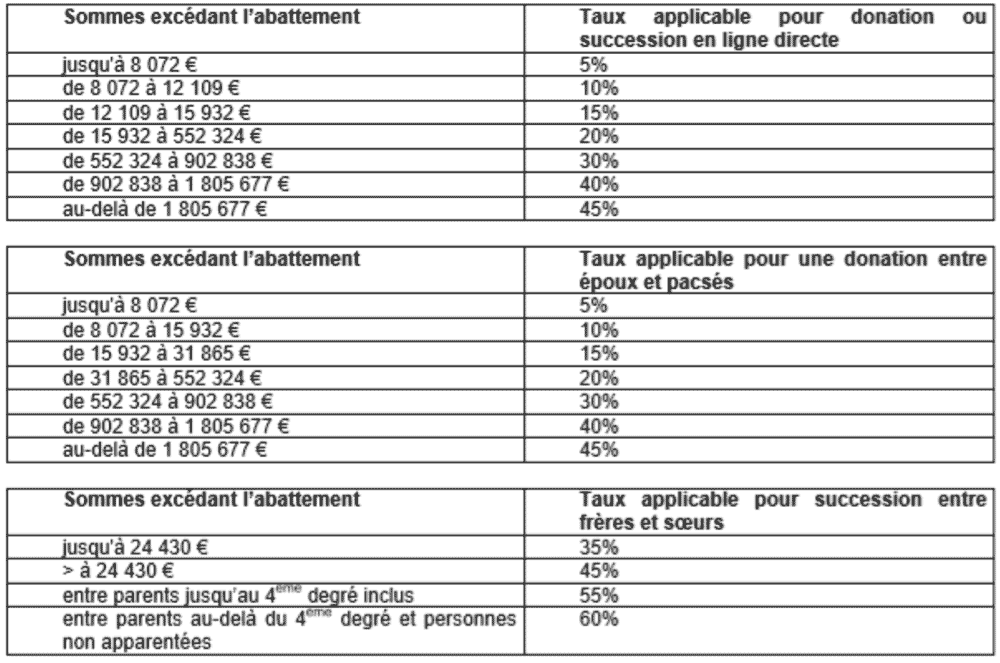

LES DROITS DE MUTATIONS A TITRE GRATUIT

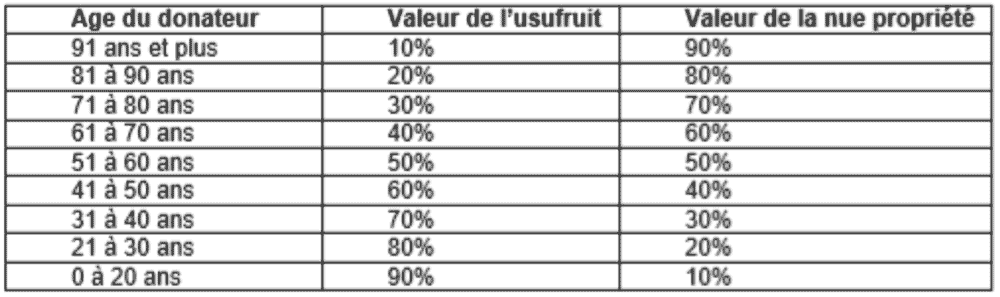

Dans le cas d’une donation en nue-propriété avec réserve d’usufruit, la part de chacun est établie en fonction de l’âge du donateur selon le barème suivant.

Compte d’Investissement Forestier et d’Assurance (CIFA)

Ce compte permet de placer jusqu’à 2.500 euros par hectare de forêt (sommes issues de coupes de bois) ; l’objectif de ce compte est d’inciter les propriétaires forestiers à s’assurer : la souscription d’une assurance contre le risque tempête est ici obligatoire.

Exonération de 75% des droits de mutation et de 75% de l’assiette taxable IFI des sommes placées sur le compte CIFA.

Les aides forestières (subventions)

Face aux enjeux économiques et environnementaux du développement de la filière forêt-bois, les régions mobilisent des dispositifs d’aide pour soutenir le secteur sylvicole et promouvoir l’exploitation de la forêt.

- soutien à l’amélioration de la desserte forestière : dispositif 4.3 du Programme de Développement Rural 2014-2020.

Le développement de la desserte forestière est un enjeu important ; son objectif est de pouvoir mobiliser davantage la ressource forestière, dans de bonnes conditions. Il s’agit ainsi d’en permettre l’exploitation, de façon durable, en encourageant la création ou la réfection de voiries forestières et de places de dépôt et de retournement, pour encourager l’exploitation immédiate des bois sur pied actuellement non accessibles, dans des conditions économiquement supportables, tout en évitant ou réduisant les impacts sur le milieu naturel. Ces réalisations sont des investissements sur le long terme. Elles doivent assurer le lien entre les parcelles forestières et le réseau routier public dans le but d’un approvisionnement pérenne des filières de transformation du bois; - renouvellement des peuplements pauvres ou à faible valeur économique : dispositif 8.6.1 du Programme de Développement Rural 2014-2020. Les peuplements forestiers ciblés sont ceux présentant une faible valeur économique, souvent désignés en « impasse sylvicole ». L’objectif est d’encourager les techniques sylvicoles qui permettent de constituer des peuplements produisant du bois d’œuvre de qualité. La mesure permet également, à l’occasion du renouvellement, d’anticiper les conséquences du changement climatique, par un choix de nouvelles essences à implanter et une conduite sylvicole adaptée.

Le groupement forestier

Qu’est-ce qu’un Groupement Forestier (GF) ?

Les groupements forestiers (ou GF), sont des sociétés civiles, qui ont été instituées en vue de favoriser le reboisement, l'amélioration et la conservation des massifs forestiers. Le fonctionnement est similaire à celui des Sociétés Civiles Immobilières.

D’une durée maximale de 99 ans, les GF doivent avoir un objet exclusivement civil (constitution, amélioration, équipement, conservation ou gestion de massifs forestiers ; acquisition de forêts ou de terrains à boiser), à l'exclusion de toutes opérations telle, entre autres, la transformation des produits forestiers.

Leur capital n'est pas représenté par des titres négociables, mais par des parts d'intérêt qui ne peuvent être cédées, à des tiers étrangers au groupement, qu'après autorisation dans le respect des conditions fixées par les statuts.

Les décisions sont prises par les associés selon des règles de majorité précisées dans les statuts. Les investissements et distributions éventuelles sont réalisés en fonction du nombre de parts détenues par chacun.

Les groupements forestiers constituent une piste patrimoniale à exploiter dans une optique à long terme. Ils offrent, en effet, de substantiels avantages fiscaux, comme le confirme la loi de finances 2012 (la loi dite Tepa avec réduction d’IFI et réduction de l’impôt sur le revenu...).

La fiscalité des Groupements Forestiers (GF)

La fiscalité concerne tous les propriétaires forestiers quelle que soit leur situation. Ils supportent principalement :

- l’impôt sur le revenu forestier (allègement lié à la taxe foncière, les DEFI etc....);

- l’Impôt sur la Fortune Immobilière (IFI);

- dispositif TEPA;

- l’impôt sur la plus-value;

- le droit de mutation des parts de GF (à titre gratuit);

- transmission à titre gratuit des parts de GF.

L'impôt sur le revenu forestier

Sont considérés comme bénéfices de l’exploitation agricole pour l’application de l’impôt sur le revenu, les revenus que l’exploitation de biens ruraux procure aux propriétaires exploitant eux-mêmes.

Voir la partie « fiscalité forestière » citée précédemment, pour avoir plus de détails. Les GF ont les mêmes dispositions.

L'impôt sur la fortune immobilière

Avantages fiscaux Article 885 du CGI

Le propriétaire de parts de GF en numéraire bénéficie d’une exonération de l’IFI à hauteur de 75% de ses actifs forestiers.

Pour en bénéficier, il faut attester d’un engagement de gestion durable sur 30 ans (l’engagement et le certificat d’application doivent accompagner la 1ère déclaration d’IFI pour laquelle l’exonération est demandée). Le certificat de garantie de gestion durable doit être renouvelé tous les 10 ans.

- ➢ lorsqu'un propriétaire achète des parts à un groupement forestier existant, cette exonération n'intervient qu'après deux ans. En revanche, s'il participe à la création du groupement forestier, l'exonération lui est acquise dès la 1ère année.

- ➢ les parts de GF sont à déclarer sur l’imprimé Cerfa 2725 case BC et BD et dans la colonne 7 de l’annexe 2

Dispositif TEPA

Cet article a institué un dispositif de réduction d’IFI égal à 50% du montant des versements effectués au titre de la souscription directe au capital des PME au sens communautaire, dans la limite annuelle globale de 45 000 €.

Il doit s’agir de PME répondant à la définition communautaire, l’article ci-dessus visé dispose que la société doit exercer exclusivement une activité industrielle, commerciale, artisanale, agricole ou libérale, à l’exclusion des activités de gestion de patrimoine immobilier définies à l’article 885 - O quater de CGI. Les revenus forestiers sont des bénéfices agricoles. Donc la forêt a droit à ce dispositif.

Remarques :

Il est à noter que la condition d’exercice à titre exclusif doit être satisfaite jusqu'à la cinquième année suivant la souscription.

De plus, la société bénéficiaire doit compter au moins deux salariés à la clôture de son premier exercice, ou un salarié si elle est soumise à l'obligation de s'inscrire à la chambre des métiers et de l'artisanat.

L'impôt sur la plus-value

Les plus-values de cession des parts de groupements forestiers sont assujetties au régime des plus-values immobilières au même titre que les plus-values de cession de parcelles forestières.

Voir la partie « fiscalité forestière » citée précédemment, pour avoir plus de détails. Les GF ont les mêmes dispositions.

Transmission à titre gratuit des parts de groupements forestiers

Les parts de GF bénéficient d’une exonération à concurrence de 75% des droits de mutation lors des transmissions à titre gratuit (succession, donation) sous trois conditions :

- les parts doivent être détenues par le défunt ou le donateur depuis plus de deux ans avant le décès ou la donation, lorsqu’elles ont été acquises à titre onéreux;

- l’acte constatant la déclaration de succession ou la donation doit être accompagné d’un certificat C2 de la DDT (Direction Départementale du Territoire) attestant la vocation forestière des biens du groupement;

- le groupement doit s’engager à appliquer pendant trente ans à ses bois et forêts l’une des garanties de gestion durable prévue à l’article L 8 du code forestier.

Comparatif entre l’investissement immobilier classique & l’investissement forestier

| Immeuble urbain | Forêt | |

|---|---|---|

| Montant investi 500 000 € |

Dans un immeuble urbain avec un ou deux commerces en rez-de-chaussée et plusieurs appartements locatifs en étages | Dans une forêt par exemple de 100 ha achetée 5 000 € de l’ha, ayant sur les 3⁄4 de sa surface, des peuplements âgés entre 20 et 120 ans (futaies, taillis-sous-futaie). |

| Revenu brut annuel | 50 000 €

taux moyen de rendement brut annuel=10%* |

12 500 euros taux moyen de rendement brut annuel : 2,5 %* Soit 10 000 € de bois d’œuvre et 2 500 euros de bois de Chauffage – rotation 10 ans, - + location chasse : taux de rendement brut annuel : 1 %* soit 5 000 € ou 50 € l’ha/an - Donc total du revenu brut annuel = 17 500 € soit 3,5 %* |

| Logement vide ou loyers impayés | 3 750 € soit 7,5 %* de la rentabilité en moins sur le revenu | |

| Taxe foncière | 8 000 € correspondant souvent à 2 mois de loyers | 300 € Montant faible |

| Assurances | 1 500 euros | 150 euros Responsabilité civile plus éventuellement incendie-tempête |

| Frais de gestion | 3 000 € taux : 6%* TTC du revenu | mémoire celle-ci est à assurer par le propriétaire- investisseur

ou frais de gestion (gestionnaire forestier) déjà décompté du revenu des coupes de bois si aucune intervention n’est faite, il n’y a pas de frais. |

| Travaux annuels 5 000 € |

montant aléatoire fixé ici à 10 % du revenu brut | montant aléatoire représentant le coût soit des replantations après coupe rase, soit la création de chemins de desserte

Crédit d’impôt : 900 € soit 18% des travaux réalisés – voir les « DEFI » travaux - Donc 4 100 € |

| Impôts sur le revenu

Taux marginal d’imposition proposé à 30%* |

8 625 € soit 30%* sur 28 750 € de revenus nets taxables | impôt forfaitaire correspondant au revenu cadastral et servant aussi de base à la taxe foncière

montant à déclarer = 600 € soit un impôt à 30% ou 180 € |

| Rentabilité nette annuelle | 20 125 € soit 4 %* de l’investissement | 12 770 € soit 2,55 %* de l’investissement |

| Plus-value annuelle | 1 %* | 2 %* |

| Total revenus & plus- values | 5%* | 4,55%* |

| Avantages fiscaux | Défiscalisation des immeubles neufs (uniquement) | Exonération 75 % Impôt sur la Fortune Immobilière & droits de succession. |

*Les taux sont indiqués à titre d’exemple ; ils peuvent être très variables d’un immeuble à l’autre, d’une forêt à l’autre.